Warum ich trotz funktionierender EAs das Kapitel Trading beende – und warum dein Weg trotzdem der richtige sein kann

Automatisiertes Trading: Chancen, Risiken und der Weg zum Erfolg

Wer ist Weltmeister? Der allerbeste im Erklären von Wahrscheinlichkeitsrechnung für EA-Trader?

Risiko entsteht, wenn man nicht weiß, was man tut. (Warren Buffett)

Kostenloser Indikator-Download für Verlustverrechnungsbegrenzung (Trader-Steuer 2021)

Woher die Antizyklik Automatik Ihre Performance generiert

Meine aufrichtige Entschuldigung, Wunden lecken und lernen

EURUSD und Martingale: da haben wir aber Glück gehabt

Was einen Risikomanagement EA so nützlich macht

NFP-Handel mit Open Range Breakout EA verbessern

Verlustdeals verringern durch Heiken Ashi DELUXE EA

Was Trader davon abhält, erfolgreich und profitabel zu sein

Wie man den SL und TP als Faktor einer Range berechnet (und einen EA entsprechend programmiert)

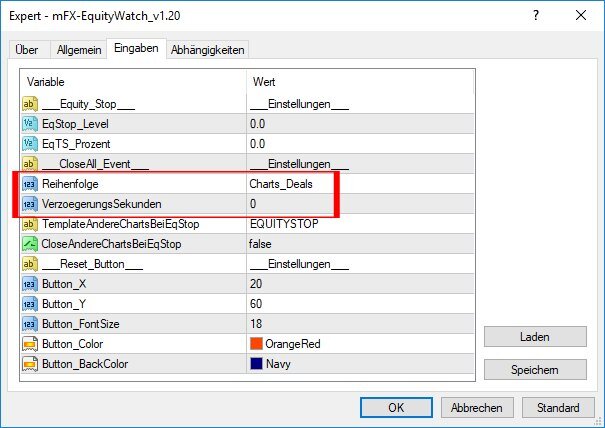

Expert Advisor mFX-EquityWatch so einstellen, dass zuerst alle Deals geschlossen werden und dann erst alle anderen EAs deaktiviert werden

Multi-Asset-Management mit Gewinnziel-EA

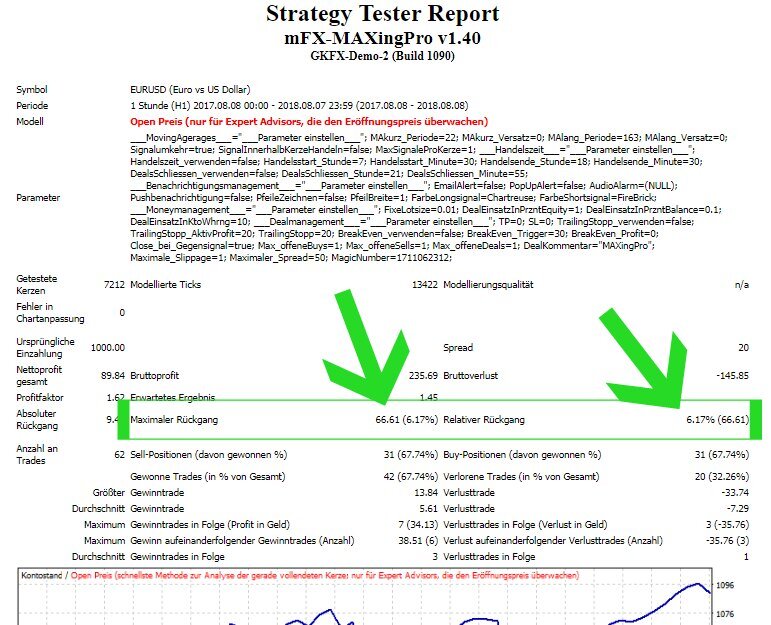

Drawdown: zwei Definitionen zum Messen von Expert Advisors

Drawdown, Profitfaktor, Rendite und Gewinn: Trading-Ergebnisse unter der Lupe

Top 3 Erfolgs- und Risiko-Maße im EA Trading

Launch: EA für Portfolio-Gewinnziele